富裕層が実践するリスク管理戦略とは?

はじめに

株高・金利上昇・地政学リスクが複雑に絡み合う 2025 年。富裕層は「守り」と「攻め」を同時に成立させるため、リスク分散を従来の“地域・資産”から“社会課題”へ広げつつあります。本稿では、①エコ投資の具体例、②環境ビジネスの最前線、③サステナブルファイナンスを活用した資産防衛──三つの視点で、40 代以上の投資家が明日から応用できる戦略を整理します。

1 エコ投資の種類――「環境で分散する」という発想

再エネ株 ETF

太陽光・風力・蓄電池を束ねた上場型ファンド。ボラティリティは高めでも、長期の成長余地が大きい。

グリーンボンド

国際機関や自治体の再エネ・省エネ事業を資金使途とする債券。利回りは同格の通常債+0.3〜0.6%程度で、比較的安定収益を狙える。

インパクトファンド

森林再生や海洋プラ削減など、明確な社会 KPI を掲げる未上場案件。流動性は低いものの、ESG 指標で可視化される“二重リターン”が特徴。

2 環境ビジネスの最前線――伸びる分野と潜む落とし穴

グリーン水素

製造コストがまだ高いものの、EU と日本は 2030 年までにコスト半減を目標に補助金を投入。規模拡大が進めば、関連バルブ・配管企業まで裾野が広がります。

EV 用バッテリー循環

リチウム回収リサイクルは、資源価格高騰を背景に急成長。株価は期待先行の面もあるため、売上比率が実際に循環事業へ移るか四半期決算で確認する習慣が重要です。

自然資本クレジット

ブルーカーボン(海洋吸収源)など新しいクレジット市場が立ち上がり、価格はボラティリティが高い段階。信用性を担保する第三者検証スキームの有無を必ず確認しましょう。

3 サステナブルファイナンスで築く“耐震ポートフォリオ”

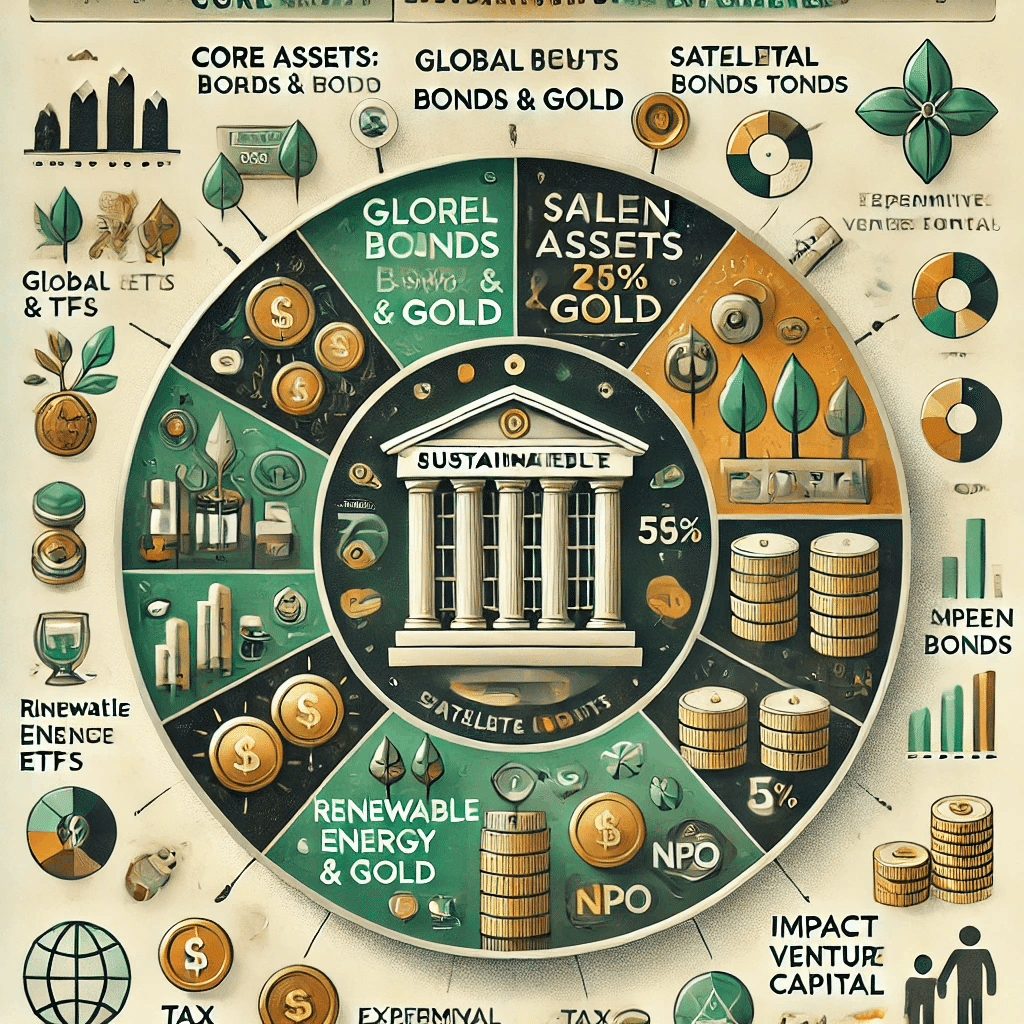

- コア資産は世界国債・金で守る

- 生活費2年分を安全資産で確保し、流動性ショックに備える。

- サテライトで環境テーマを狙う

- 上場 ETF を“経済成長リンク枠”として 15〜20%。

- グリーンボンドを“インカム枠”として 10〜15%。

- 余剰 5%は実験枠

- インパクト VC、RV やトークン化資産など情報が発展途上の領域を小口でテスト。期待だけで資金を傾け過ぎない。

富裕層が実践するコツは「利益の 10〜15%を寄付・NPO 出資に回し、税制優遇と社会インパクトを同時に取り込む」こと。これがポートフォリオ全体のリスク調整後リターンを底上げするケースもあります。

4 ケーススタディ──二重のリターンを追う 60 代経営者

- 現金・債券 60%で守りを固め、残り 40%のうち 25%を再エネ ETF とグリーンボンドに配分。

- 毎年得られる配当・利子のうち 12%を植林プロジェクトへ寄付し、クレジット化された CO₂ 削減分を自社の ESG 報告に活用。

- 市場急落時には ETF を一部利確し、価格調整局面を“買い増し”の機会と捉える。

結果、帳簿上のリスクは抑えつつ、社会的評価を高めることに成功しました。

まとめ

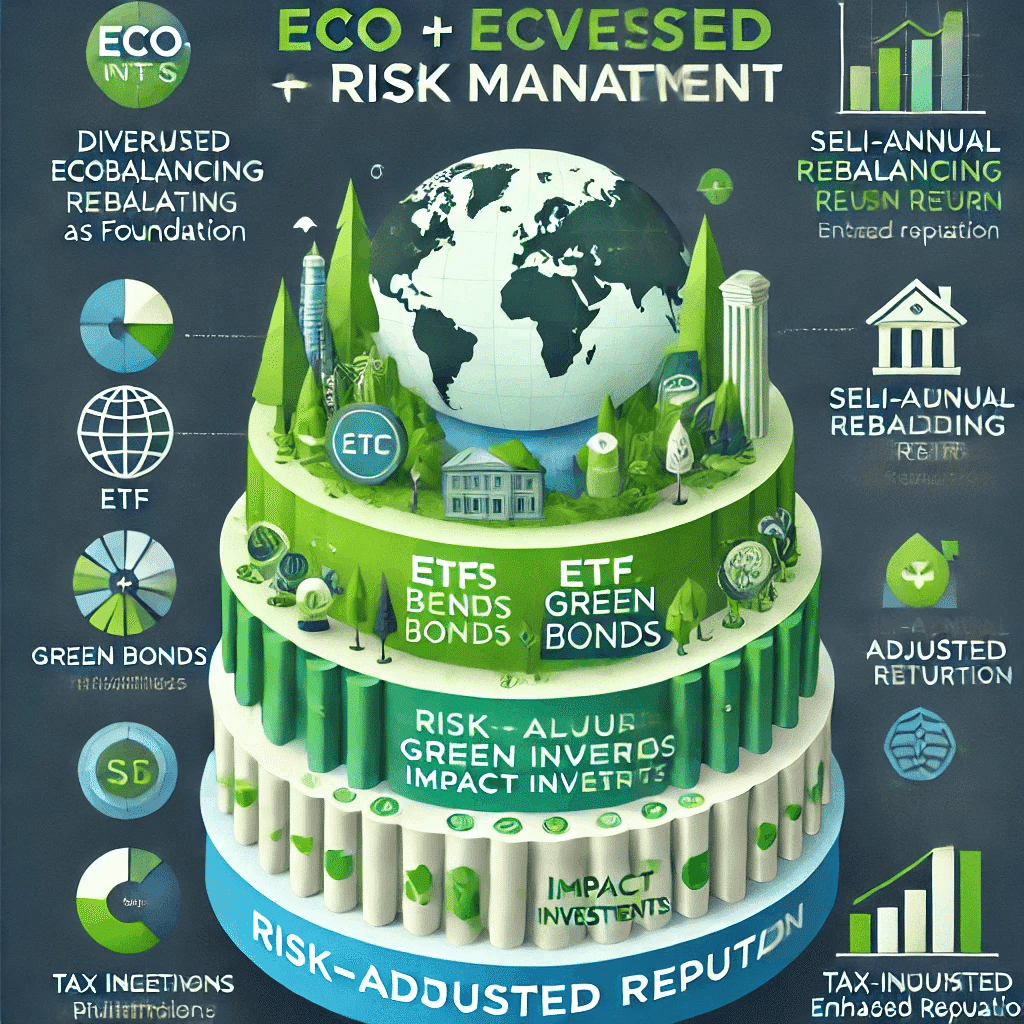

- 環境テーマで分散することで、地政学リスクとは異なる収益ドライバーを組み込める。

- 上場 ETF/グリーンボンド/インパクト資産を三層構造で管理し、半年に一度リバランス。

- 寄付や社会投資を織り込むことで、税制優遇と社会的レピュテーションを同時に得る。

明確な断言は避けつつも、“エコ × リスク管理”は富裕層だけでなく、次世代のスタンダードになりつつあります。まずは小額から、環境ビジネスの最前線に触れてみてはいかがでしょうか。

(あくまで個人の見解ですので、情報の活用や真偽については自己判断でお願いします)

注

1)資産防衛NOTE ~人道支援への道~ さんから許可をもらって投稿しています。

投稿者プロフィール

最新の投稿

ブログ記事2025年5月27日富裕層が実践するリスク管理戦略とは?

ブログ記事2025年5月27日富裕層が実践するリスク管理戦略とは? ブログ記事2025年5月1日欧州の金融政策が及ぼす影響とは?2025年の展望

ブログ記事2025年5月1日欧州の金融政策が及ぼす影響とは?2025年の展望 ブログ記事2025年3月31日銀行破綻リスクとその対策:今すぐできる3つの行動

ブログ記事2025年3月31日銀行破綻リスクとその対策:今すぐできる3つの行動 ブログ記事2025年3月14日RV(通貨評価替え)までとはいかないまでも円安ドル高が止まらない…このままいくとどうなる?

ブログ記事2025年3月14日RV(通貨評価替え)までとはいかないまでも円安ドル高が止まらない…このままいくとどうなる?

![[真贋保証] インドネシア ルピア紙幣 販売・両替 専門店](http://rupiah.jp/wp-content/uploads/2024/03/964c18b829147910476de3d5f9529c03.png)